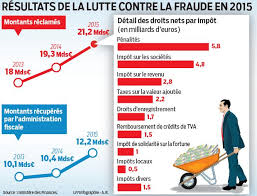

Montant record de 21,2 milliards d’euros en 2015 pour le contrôle fiscal

La lutte contre la fraude et l’évasion fiscales engagée par le gouvernement en 2012 a permis de recouvrer un peu plus de 12 milliards d’euros en 2015, un record.

Cette lutte est un enjeu majeur de souveraineté et de redressement des comptes publics, et une condition essentielle pour faire respecter le principe d’égalité devant l’impôt.

En effet, la fraude fiscale porte atteinte, d’une part à la solidarité nationale en faisant reposer l’impôt sur les seuls contribuables qui respectent leurs obligations fiscales et, d’autre part, aux conditions d’une concurrence loyale entre les entreprises. Les déclarations d’impôt souscrites par les contribuables bénéficient d’une présomption de sincérité. En contrepartie, l’administration fiscale dispose d’un pouvoir de contrôle et de rectification, auquel s’ajoute un pouvoir de sanction à l’encontre de ceux qui transgressent délibérément la loi fiscale. De plus, après la crise économique de 2008 et celle de l’Etat-providence marquée par une explosion des coûts pour l’Etat, la lutte contre la fraude fiscale est devenue incontournable dans un contexte d’alourdissement des charges fiscales pour les ménages, les PME/TPE et de rationalisation budgétaire.

Un rapport du Syndicat National Solidaires Finances Publiques publié début 2013 estimait le montant de la fraude entre 15% et 25% des recettes fiscales brutes[1] pour l’État et les collectivités locales en 2012. Au niveau européen, la fraude et l’évasion fiscales représenteraient une perte de recettes de 1 000 milliards d’euros chaque année. Elles existent dans toutes les branches de la fiscalité : la fiscalité de l’épargne, la TVA[2] ou encore la fiscalité des sociétés et des ménages.

France : une loi et plus de 70 mesures

Dès 2012, le Gouvernement a décidé de lutter contre la fraude et l’évasion fiscales avec, entre autres, deux lois de finances rectificatives annonçant le début des réformes fiscales.

Plus de 70 mesures ont été adoptées ces dernières années dans ce sens. Cette lutte repose sur trois objectifs. Tout d’abord, un objectif de dissuasion par le biais d’un renforcement des sanctions. Ensuite, une finalité répressive avec un renforcement des sanctions encourues. Enfin, un objectif budgétaire, à travers l’accélération et la simplification du recouvrement de l’impôt. Le 5 novembre 2013, le Parlement adoptait, a 358 voix contre 198, le projet de loi contre la fraude fiscale et la grande délinquance économique et financière ainsi que le projet de loi organique créant un procureur financier à compétence nationale (disposant de moyens propres[3] dédiés à la lutte contre la fraude fiscale, l’évasion fiscale et les atteintes à la probité, notamment la corruption), projets de loi qu’a suivi, défendu et amendé Éric Alauzet.

La stratégie de lutte contre la fraude suit quatre axes :

- « Mesurer » : partage de bonnes pratiques et d’informations avec les autorités étrangères, travaux de mesure, etc.

- « Prévenir et détecter » : amélioration des outils du contrôle fiscal, renforcement de la lutte contre la fraude à la TVA, meilleure connaissance des flux financiers internationaux entre entreprises, etc.

- « Sanctionner » : renforcement de la réponse pénale, etc.

- « Communiquer » : campagne de sensibilisation, etc.

Créé en juin 2013, le Service de Traitement des Déclarations Rectificatives (STDR)[4] conduit les contribuables ayant dissimulé à l’administration fiscale un compte à l’étranger de régulariser leur situation. Il bénéficie, depuis le 1er juin 2015, de 7 pôles interrégionaux[5]. Ses effectifs ont été augmentés pour atteindre 159 agents. 44 894, c’est le nombre de contribuables qui se sont présentés au STDR depuis sa création.

Lutte à l’échelle européenne et internationale

La lutte contre l’évasion fiscale passe aussi et inévitablement par l’échelle internationale, la plupart des actifs cachés l’étant à l’étranger.

Dans un premier temps, sur le plan international, deux éléments sont à relever. Premièrement, en 2010, les Etats-Unis ont adopté la loi « Foreign Account Tax Compliance Act » (Fatca) visant à développer un échange automatique d’informations et en faire le nouveau standard mondial pour lutter contre la fraude fiscale internationale. En novembre 2013, le ministre de l’Economie et des Finances français signe un accord bilatéral franco-américain sur cette loi. Deuxièmement, le 21 juillet 2014, l’OCDE a publié la version complète d’une nouvelle norme, adoptée par les ministres des Finances des pays du G20, relative à l’échange automatique de renseignements relatifs aux comptes financiers, prévoyant l’échange automatique annuel entre États de renseignements[6]. Plus de 65 pays et territoires se sont déjà engagés à la mettre en œuvre et une quarantaine d’entre eux ont pris l’engagement de le faire dans un délai précis et ambitieux selon lequel les premiers échanges automatiques de renseignements sont prévus en 2017.

Dans un second temps, au niveau européen, le Conseil Européen du 20 mars 2014 a accueilli avec satisfaction l’état d’avancement des négociations entre les Etats membres de l’UE et les pays tiers européens, frontaliers en particulier (Suisse, Monaco, Andorre, Liechtenstein et Saint-Marin), et a demandé à ces pays de s’engager pleinement à mettre en œuvre la nouvelle norme mondiale. Après l’adoption, le 24 mars 2014, d’une directive modifiée en matière de fiscalité des revenus de l’épargne, qui doit permettre aux Etats membres de mieux réprimer la fraude et l’évasion fiscales, une directive relative à la coopération administrative, qui vient renforcer les règles de l’UE concernant l’échange d’informations, doit être adoptée d’ici à la fin de l’année. Elle permettra à l’Union Européenne d’être pleinement en conformité avec la nouvelle norme mondiale. La Commission européenne avait présenté en décembre 2012 un plan d’action pour renforcer les moyens de l’Union européenne en matière de lutte contre la fraude et l’évasion fiscales. Il comprend une trentaine d’actions à court et moyen termes. En avril 2013, elle a créé une plateforme pour la bonne gouvernance fiscale qui assure le suivi des progrès accomplis par les États membres pour enrayer la planification fiscale agressive et lutter contre les paradis fiscaux. L’ensemble de ces mesures vont dans le sens de la lutte engagée par le gouvernement et fournissent des moyens favorisant la réussite de celle-ci.

EN SAVOIR + : http://www.economie.gouv.fr/2015-annee-record-pour-le-controle-fiscal

[1] Entre 60 et 80 milliards d’euros.

[2] Taxe sur la valeur ajoutée.

[3] Moyens renforcés avec la création, à terme, d’une cinquantaine de postes de magistrats et d’assistants spécialisés

[4] Dispositif de droit commun.

[5] Trois localisés en Ile-de-France – Paris, Saint Germain-en-Laye et Vanves – et quatre en province : Lyon, Marseille, Bordeaux, Strasbourg.

[6] Relatifs aux comptes financiers, notamment les soldes, intérêts, dividendes et produits de cession d’actifs financiers déclarés à l’administration par les institutions financières, concernant des comptes détenus par des personnes physiques et des entités, y compris des fiducies et des fondations.